| 发布日期:2024-08-13 23:11 点击次数:202 |

周一(7月15日),大盘低开后走势分化,沪指微涨0.09%顽强收红,创业板指跌0.63%。A股全天成交额6050.6亿元,环比再度收窄南京股票配资,市场量能重回低位。

资金缺乏做多热情,抱团涌入避险板块。银行股全天强势,工、农、中、建、交五大行均再探历史新高,A股顶流银行ETF(512800)场内价格放量收涨1.16%,收盘价格(1.034元)创近三年新高!高股息热门标的——标普红利ETF(562060)、价值ETF(510030)双双收涨。

以有色金属为代表的业绩确定性板块同样受到追捧,揽尽有色金属行业龙头的有色龙头ETF(159876)场内价格盘中上探1.57%,收涨0.83%。据统计,该ETF跟踪的中证有色指数已有34只成份股披露中报业绩预告,其中8成以上预盈,业绩翻倍预增股多达11只,最高预增13倍!

消息面上,今日三大事件值得关注:

1、上半年经济“成绩单”出炉。国家统计局今日公布,初步核算,上半年GDP同比增长5.0%。分季度看,一季度GDP同比增长5.3%,二季度增长4.7%。从环比看,二季度GDP增长0.7%。“上半年我国经济运行总体平稳,转型升级稳步推进。”

2、高层重磅会议今日开幕。据央视新闻报道,会议将重点研究进一步全面深化改革、推进中国式现代化问题,对围绕中国式现代化进一步全面深化改革作出总体部署。机构提示,关注把握结构性交易机会。

3、ETF互联互通大扩容。7月12日晚间,ETF互联互通迎来标的范围扩大之后的首次大扩容,沪深港交易所共计91只产品被新纳入,至此ETF通全部产品数量增至241只。此次扩容将于7月22日起正式生效,届时境内外资金布局工具将更为丰富,两地ETF流动性也有望进一步提升。

北向陆股通此次共有85只ETF调入,包括59只在上交所市的ETF及26只在深交所上市的ETF。从基金公司来看,华夏基金、华宝基金、富国基金等均有多只产品入围。比如,华宝基金就有双创龙头ETF(588330)、中证100ETF基金(562000)、食品ETF(515710)等3只ETF被新纳入ETF通,加上首批纳入的医疗ETF、券商ETF、银行ETF及科技ETF,旗下互联互通ETF数量增至7只。

【ETF全知道热点收评】下面重点聊聊银行、有色金属、中证100几个主题板块的交易和基本面情况。

一、【银行股大象起舞,国有五大行再探新高,银行ETF(512800)放量涨逾1%,刷新近3年新高!】

年内银行股的“逆袭”之路仍在持续。

今日银行板块再度逆市走强,工、农、中、建、交五大行均再探历史新高,截至收盘,建设银行涨近3%,农业银行涨超2%;此外邮储银行、上海银行、北京银行、中信银行等跟涨居前。

今年以来银行板块屡创新高,截至7月15日,42家上市银行超9成取得正收益,32股收获两位数涨幅,18股涨超20%,其中,南京银行、成都银行均涨超40%。此外,国有大行中,除交通银行上涨35.94%外,农业银行涨33.29%,工商银行涨27.20%,中国银行、建设银行、邮储银行涨幅亦均超19%。

图:银行股年内涨幅TOP10

值得注意的是,随着年内持续上涨,目前工商银行以2.02万亿元稳坐A股“市值王”宝座,农业银行、建设银行、中国银行、招商银行也成功跻身A股市值前十,占据半壁江山。

热门ETF方面,A股顶流银行ETF(512800)早盘低开后迅速翻红,全天震荡攀升,场内价格放量收涨1.16%,收盘价格(1.034元)创近三年以来新高(2021.6以来)。

同样从年内表现看,银行ETF(512800)跟踪的中证银行指数年内累计上涨19.27%,同期同类行业指数(中证全指二级)仅5个行业取得正收益,中证银行摘得断层第一,较排在第二的保险指数超额逾12个百分点,更是跑赢上证指数超19个百分点。

注:中证银行指数近5个完整年度涨跌幅为:2023年,-7.27%;2022年,-8.78%;2021年,-4.41%;2020年,-4.23%;2019年,22.65%。指数过往业绩不预示未来表现。

银行为何这么强?“股息”与“避险”或是主导行情的重要因子。经济温和复苏过程中,伴随无风险收益率的下行和市场风险偏好的降低,低仓位、低估值、高股息属性的银行板块成为了资金稳健配置的优选。

截至上年末,中证银行指数股息率高达5.97%,市净率PB仅0.52倍,叠加银行分红持续性较强,震荡市下“类固收”属性突出。而经过上半年的涨幅,截至6月末,中证银行指数股息率仍有5.92%,股息率0.58倍,位于近10年18.98%分位点的历史低位,优质红利资产的底色并未改变。

展望后市,中信证券认为,市场风格或将持续,配置银行股资金来源相对确定,银行股正在经历金融产品风险收益比变化逻辑下的增配过程,红利框架下的估值修复逻辑仍在延续,建议投资者继续关注。

股息铸就价值!看好银行板块配置性价比的投资者可以关注银行ETF(512800)。银行ETF(512800)被动跟踪中证银行指数,成份股囊括A股42家上市银行,近三成仓位布局工商银行、农业银行、交通银行等国有大行,捕捉“高股息”主题机会;约七成仓位聚焦招商银行、兴业银行、江苏银行等高成长性股份行、城商行、农商行,是跟踪银行板块整体行情的高效投资工具。

二、【业绩“点赞”!洛阳钼业归母净利预增6-7倍,黄金个股业绩预喜,有色龙头ETF(159876)盘中逆市上探1.57%】

近日,美联储降息预期升温,叠加国内中报业绩“预喜”,今日有色金属板块逆市活跃,揽尽有色金属行业龙头的有色龙头ETF(159876)早盘冲高,场内价格盘中上探1.57%,收涨0.83%。

值得注意的是,有色龙头ETF(159876)跟踪的中证有色金属指数,自6月28日掉头向上,截至7月15日,累计上涨7.27%,或悄悄走出了上行台阶。

注:中证有色金属指数近5个完整年度的涨跌幅为:2019年,24.48%;2020年,35.84%;2021年,35.89%;2022年,-19.22%;2023年,-10.43%。

资金面上,有色金属板块获主力资金加仓22.24亿元,高居31个申万一级行业首位。有色龙头ETF(159876)标的指数(中证有色金属指数)权重股紫金矿业全天获主力资金净流入4.1亿元,霸居A股“吸金王”宝座!成份股洛阳钼业(3.54亿元)、盛屯矿业(2.71亿元)、湖南黄金(2.24亿元)、山东黄金(1.78亿元)亦获主力资金大幅加仓。

基本面上,上周五(7月12日)晚间,洛阳钼业发布业绩预告,预计2024上半年实现归母净利润51.89亿元到57.35亿元,预计同比大增6-7倍。公司拆解业绩“预喜”原因系主要产品铜钴产销量同比实现大幅增长,成本优化及技改提升等举措效果明显,同时2024年铜市场价格走强,由此带来业绩的提升。

值得注意的是,今日有色龙头ETF(159876)跟踪的中证有色金属指数中,涨幅居前的盛屯矿业(7.3%)、洛阳钼业(4.22%),以及山东黄金(3.75%)、银泰黄金(3.56%)等黄金个股均是中报业绩“预喜”个股。

图:有色龙头ETF(159876)标的指数(中证有色金属指数)涨幅前10大成份股

业绩面来看,截至7月14日,有色龙头ETF(159876)标的指数(中证有色金属指数)60只成份股中,已有34只个股预告中报业绩:

①从净利润来看,权重股紫金矿业表现最为亮眼,预计实现归母净利润150亿元左右!中国铝业、洛阳钼业、云铝股份等9只个股预计实现归母净利润两位数增长!

②从净利润增幅来看,国城矿业预计归母净利同比大增超10倍!洛阳钼业、盛屯矿业等10只个股预计实现归母净利同比三位数增长!

值得注意的是,已公告的5家黄金行业公司(申万三级行业)2024上半年预计实现归母净利润均为正,且预计实现归母净利同比大增!或受相关催化,叠加美国选举意外事件推升避险情绪,抬高黄金价格,今日黄金个股涨幅亮眼,山东黄金涨超3%,湖南黄金、赤峰黄金涨逾2%。

消息面上,美联储主席鲍威尔表示,无需等到通胀降至2%下方才降息。上周四,美国劳工部公布的数据显示,美国CPI数据回落,市场对于美联储9月降息预期升温。此外,当地时间7月13日,美国选举期间发生意外事件,进一步推升避险情绪。

市场分析人士表示,市场对于美联储年内启动降息的预期升温,市场利率回落,有助于降低持有无息黄金机会成本;而美国选举意外事件,可能对未来几年美国经济、政策前景带来不确定性,市场波动增大一定程度利好避险资产。

银河证券指出,美联储若开启降息周期,能够在流动性上支撑有色金属价格,叠加国内在稳增长、改革政策助力下,经济动能进一步增强,有色金属行业有望进入新一轮上升周期。

公开资料显示,按照申万三级行业口径,截至6月底,有色龙头ETF(159876)跟踪的中证有色金属指数中,铜、铝、黄金是前三大重仓行业,权重占比分别为22.3%、18.6%、15.7%,合计占比超50%。有望受益于黄金大涨行情,也有望受益于大宗商品上涨周期。

数据、图表来源:Wind,沪深交易所,华宝基金等

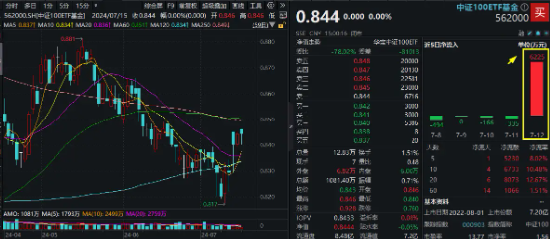

三、【博弈进行时,中证100ETF基金(562000)顽强收平!最新加入ETF通,超6225万元资金埋伏利好】

A股核心资产今日调整居多,不过超大盘龙头多股上涨,支撑核心宽基中证100ETF基金(562000)顽强收平。中证100ETF基金(562000)已连续3个交易日止跌,释放回暖信号。

尽管今日行情亮点不多,但资金方面有大动作。数据显示,上个交易日(7月12日),中证100ETF基金(562000)单日获6225万元大额资金净申购,强势扭转此前资金持续小幅流出的局面,看多意味明显。

消息面上,7月12日晚间,港交所发布最新调整的沪股通ETF名单,中证100ETF基金(562000)“榜上有名”。名单将于7月22日起生效,届时北向资金可直接交易中证100ETF基金(562000)。

具体来看中证100成份股今日表现,100只行业龙头股中33涨2平65跌。高股息龙头股表现出色,万亿市值中国石油、中国移动涨超1%;工商银行涨1.97%股价再创历史新高,市值站上2万亿。下跌成份股主要集中在电子、光伏、地产链等领域,京东方A重挫7.44%居首。

就影响因素来看,近期成份股中报业绩预告情况对行情或有较大影响。那么,中证100当前业绩面如何?

据统计,截至当前,百只成份股中已有34只披露业绩预告,其中27股预盈,17股预增,其中11股预计净利最高翻倍增长,韦尔股份预计最高增超819%居首,今日大涨的4.22%的洛阳钼业最高预增716%!澜起科技、上海机场、中际旭创预计最高增幅分别为661%、556.6%、307%。

上半年业绩降幅较大的成份股主要集中在计算机、地产、新能源等领域,科大讯飞中报最高预亏4.6亿元,同比降幅超616.5%;万科A上半年预亏70-90亿元,同比最高降幅为191%;天齐锂业、隆基绿能最高预亏金额均超55亿元,同比翻倍下降。

图:中证100指数上半年业绩预增成份股一览(截至7月14日)

公开资料显示,中证100ETF基金(562000)被动跟踪中证100指数,是一键配置A股核心资产的高效投资工具。中证100指数选取100只市值较大、流动性较好且具有行业代表性的上市公司证券作为指数样本,以反映核心龙头上市公司证券的整体表现。

目前两市共有10只ETF挂钩中证100指数,截至6月底,中证100ETF基金(562000)规模达6.41亿元,近1年日均成交4921万元,在10只同标的ETF中规模最大,流动性最佳。

本文图片、数据来源于iFinD、沪深交易所、华宝基金。风险提示:银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15;有色龙头ETF被动跟踪中证有色金属指数(930708.CSI),该指数基日为2013.12.31,发布日期为2015.7.13;中证100ETF基金标的指数为中证100指数,该指数基日为2005.12.30,发布日期为2006.5.29。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,标普红利ETF、价值ETF、中证100ETF基金、有色龙头ETF、银行ETF、食品ETF、科技ETF、券商ETF、医疗ETF的风险等级均为R3-中风险,适宜平衡型(C3)及以上的投资者,双创龙头ETF的风险等级均为R4-中风险,适宜平衡型(C4)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对以上基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

MACD金叉信号形成,这些股涨势不错! 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨赐 南京股票配资